Spis treści

Wprowadzenie

Duże przedsiębiorstwa, których obowiązek raportowania do ministerstwa dotyczy, zebrały pierwsze doświadczenia zarówno z budowania samego sprawozdania, jaki w niektórych przypadkach ze współpracy z UOKiKiem przy prowadzeniu postępowań. Ministerstwo Rozwoju i Technologii oraz Urząd Ochrony Konkurencji i Konsumentów również miały możliwość zweryfikowania sposobu działania ustawy i analizy poszczególnych sprawozdań, w związku z czym nastąpiły pewne zmiany w dotychczasowym podejściu do raportowania.

Pierwszą istotną zmianą przewidzianą już w pierwotnej wersji ustawy, jest zmniejszenie limitu dopuszczalnej sumy opóźnień w płatnościach, przez kolejne 3 miesiące. W latach 2020 i 2021 dopuszczalną kwotą było 5 mln PLN, natomiast od 2022 roku jest to kwota 2 mln PLN. Ta zmiana wymaga dokładnego monitorowania transakcji po stronie zobowiązań w kolejnych 3-miesięcznych okresach. Ograniczenie limitu ma na celu zmniejszanie zatorów sukcesywnie w kolejnych latach, jednak w związku z powolnością zmian jakie zachodzą w procesach księgowych w dużych spółkach, możliwe jest, że początkowo poskutkują też większą liczbą prowadzonych przez UOKiK postępowań.

Dodatkowo, nastąpiły zmiany w składaniu oświadczenia o statusie płatnika dla dużych przedsiębiorstw. Początkowo oświadczenia miały być składane przez dużych przedsiębiorców będących dłużnikami, najpóźniej w dniu zawarcia umowy. Obecnie jednak wszystkie duże firmy są zobowiązane do składania oświadczenia o swoim statusie kontrahentowi, z którym zawierają transakcje handlowe. Taka zmiana ma zapobiec nadużywaniu przepisów przez wierzycieli, w celu skrócenia terminu płatności kosztem dłużnika. Z punktu widzenia przedsiębiorstw, oznacza to potrzebę opracowania odpowiedniego systemu utrzymywania i zarządzania statusami swoich kontrahentów.

W następstwie pandemii, powstało wiele aktów prawnych mających na celu usprawnienie pracy zarówno przedsiębiorstw prywatnych jak i instytucji państwowych w nowych warunkach. Zmiany nastąpiły w przepisach z różnych dziedzin gospodarczych, uwzględniono również sprawozdanie o stosowanych terminach zapłaty. Jednym z nowych przepisów obowiązujących od grudnia 2021 roku, było wyłączenie z obowiązku składania sprawozdania spółek nieruchomościowych, które były zobowiązane do złożenia sprawozdania na podstawie ustawy o podatku dochodowym od osób prawnych. Spółka nieruchomościowa może zatem podlegać obowiązkowi złożenia sprawozdania, jedynie po spełnieniu zasad ogólnych przewidzianych dla wszystkich podmiotów, czyli po przekroczeniu dochodów w wartości 50 mln EUR w danym roku.

W grudniu 2021 roku Ministerstwo Rozwoju i Technologii opracowało zaktualizowany plik z najczęściej zadawanymi pytaniami, dotyczącymi sprawozdania o stosowanych terminach zapłaty w transakcjach handlowych. W tym dokumencie pojawiły się po raz kolejny najczęściej zadawane pytania z zakresu interpretacji prawnej ustawy, z którymi mierzyły się firmy w roku poprzednim. Jedną z istotnych kwestii poruszonych w poradniku była kwalifikacja kompensat, jako świadczeń pieniężnych podlegających raportowaniu. Wcześniej w celu zidentyfikowania transakcji, które powinny zostać zaraportowane przedsiębiorstwa posługiwały się różnymi aktami prawnymi, takimi jak kodeks cywilny. W kodeksie kompensata określona jest, jako równoległe umorzenie się wymagalnych wierzytelności (do wysokości wierzytelności o niższej wartości), więc traktowana była przez część przedsiębiorców jako potrącenie bezgotówkowe – niepieniężne. Jednak w najnowszym poradniku wyraźnie zaznaczono, że „świadczenie pieniężne” powinno być rozumiane zgodnie z definicją ustawową, czyli jako wynagrodzenie za dostawę towaru lub wykonanie usługi w transakcji handlowej. W świetle takiego zdefiniowania „świadczeń pieniężnych”, stanowią je nie tylko transakcje uregulowane płatnością (np. przelewem lub gotówką), ale także formy potrąceń pomiędzy stronami. Wszelkie transakcje gdzie strony występują w rolach zarówno dłużnika, jak i wierzyciela, powinny być ujmowane w sprawozdaniu.

Warto też podkreślić, że do momentu publikacji nowego poradnika wiele spółek zmagało się z problemem interpretacji, jaką formą świadczenia są faktoringi. Z jednej strony fakt istnienia wielu rodzajów faktoringów, a z drugiej różne przepisy prawne określające jak należy interpretować takie formy spełniania świadczeń powodowały wątpliwości doradców prawnych związane z prawidłowością włączania lub wyłączania danych transakcji z raportu. Wraz z nowym poradnikiem pojawiła się jednoznaczna interpretacja takich form rozliczeń za wystawione faktury.

Problemy związane z przygotowaniem raportu

Sprawozdanie o stosowanych terminach zapłaty w transakcjach handlowych składa się z kilku kluczowych wartości, które należy dostarczyć ministerstwu do 31 stycznia danego roku.

Może się zatem wydawać, że przygotowanie takiego raportu nie powinno przysporzyć większych problemów, jednak już w momencie próbnego podejścia do zebrania odpowiednich danych pojawiają się trudności. W systemie SAP cały moduł do obsługi finansów firmy jest bardzo rozbudowany, zawiera szereg transakcji i możliwości ewidencjonowania poszczególnych należności i zobowiązań. W celu zebrania odpowiednich danych należy nie tylko wskazać właściwe faktury (czyli dokumenty wejściowe), ale także dokumenty z którymi zostały one rozliczone. W najprostszym przypadku do wystawionej faktury istnieje konkretny dokument rozliczony z tą fakturą 1:1. Jednak w dużych przedsiębiorstwach, takie przypadki są jedynie częścią wszystkich rozliczeń finansowych. Dużym problemem staje się kwalifikacja poszczególnych rozliczeń, takich jak kompensaty, faktoring, przeksięgowania itp., które początkowo w wielu firmach próbowano przypisywać ręcznie w wyeksportowanych danych.

Kolejnym z problemów jest eksport danych do programu takiego jak MS Excel, który jest podstawowym narzędziem pracy poza systemem SAP, dla księgowych w wielu firmach. Jednak w przypadku zebrania setek tysięcy transakcji i próby posegregowania ich oraz uporządkowania w Excel, użytkownik często skazany jest na niepowodzenie. Narzędzia takie jak MS Excel nie są przystosowane do przetwarzania dużych ilości danych, służą raczej do dokładnych obliczeń na mniejszych zbiorach. Powstaje zatem problem znalezienia narzędzia przystosowanego odpowiednio do radzenia sobie z dużym zbiorem transakcji księgowanych w ciągu całego roku.

W przypadku, gdy do obsługi procesów księgowych wykorzystywany jest system ERP, taki jak SAP, a analiza do sprawozdania prowadzona jest w zewnętrznym programie (np. Excel), powstaje problem związany z aktualizacją danych. Obsługa finansów w dużych firmach polega na codziennym księgowaniu dziesiątek transakcji, które cały czas zmieniają wygląd sprawozdania, aż do momentu zamknięcia poprzedniego okresu księgowego, a w wielu spółkach również całego roku. To powoduje, że pobranie kompletnych danych za poprzedni rok w celu odpowiedniego przygotowania ich do złożenia w formie sprawozdania do ministerstwa, możliwe jest dopiero tuż przed maksymalnym terminem złożenia dopuszczonym w ustawie.

Na koniec pozostaje problem, który nie zajmuje osób pracujących nad odpowiednim przetworzeniem danych w momencie przygotowania sprawozdania, ale powoduje powstawanie zatorów płatniczych. Mowa o nieodpowiednio ułożonych procesach biznesowych, które skutkują opóźnieniami w płatnościach. Mogą one być związane z długim czasem procesowania faktur, krótkimi terminami zapłaty, nieprawidłowym obliczaniu daty wymagalności, opóźnionym wysyłaniem i otrzymywaniem faktur od kontrahentów itp. Przy ogromie nakładu pracy potrzebnej do corocznego wyprodukowania raportu do ministerstwa łatwo przewidzieć, że w niektórych przedsiębiorstwach nie wystarczy czasu na odpowiednie zrewidowanie i ułożenie na nowo procesów biznesowych, które obecnie powodują przeterminowania płatności.

Dobre praktyki przy tworzeniu sprawozdania o zatorach

W związku z powyżej opisanymi zmianami i problemami chcielibyśmy przedstawić niektóre dobre praktyki, które udało nam się wypracować w ciągu minionych lat przy wdrażaniu produktu Fintiera Zatory Płatnicze u naszych klientów. Zwróciliśmy uwagę na kilka istotnych punktów, które warto wziąć pod uwagę w projektach dotyczących opracowania rozwiązań w obszarze zatorów płatniczych.

1. Automatyzacja klasyfikacji rodzajów transakcji.

W każdym projekcie, staramy się zapewnić jak najwyższy poziom automatyzacji przy przypisywaniu odpowiedniej kategorii danemu świadczeniu. Można posłużyć się przy tym wieloma zabiegami technicznymi, a dzięki temu znacznie ograniczyć liczbę manualnych interwencji w prezentowane dane.

2. Monitorowanie opóźnień w okresie kolejnych 3 miesięcy

Bardzo istotną kwestią jest bieżące monitorowanie opóźnień jakie występują w danej firmie w okresie ostatnich 3 miesięcy. Rekomendujemy comiesięczne kontrole tych kwot przy użyciu odpowiednich narzędzi i staramy się ustalić najlepsze podejście u każdego z klientów indywidualnie.

3. Mechanizmy zabezpieczające przed zastosowaniem zbyt długich terminów płatności

Udostępniamy odpowiedni mechanizm, który zabezpieczy klientów przed wprowadzeniem faktur ze zbyt długim terminem płatności. W zależności od potrzeb klienta, łączymy ten mechanizm ze statusami utrzymywanymi w systemie.

4. Klasyfikacja statusów kontrahentów

W celu odpowiedniego utrzymywania statusów podmiotów gospodarczych, z którymi łączą spółkę transakcje handlowe oddajemy klientom dodatkowy raport pozwalający na przechowywanie takich informacji wraz z datami ich pozyskania.

5. Odpowiednie utrzymywanie danych wykorzystanych przy składaniu sprawozdania

Ze względu na wielkość zbiorów danych, praca na nich, w programach takich jak Excel, w celu odpowiedzi na ewentualne pytania z UOKiK jest nieefektywna. Staramy się, by narzędzia, które oddajemy klientowi, pozwalały w łatwy sposób przechodzić od ogólnej kwoty widocznej na oryginalnym sprawozdaniu do kolejnych poziomów zagregowania danych, aż do pojedynczych faktur. Takie podejście pozwala na sprawne poruszanie się w ogromnym zbiorze danych według przyjętych w danej chwili kryteriów.

Obserwuj nas na LinkedIn

Obserwuj nas

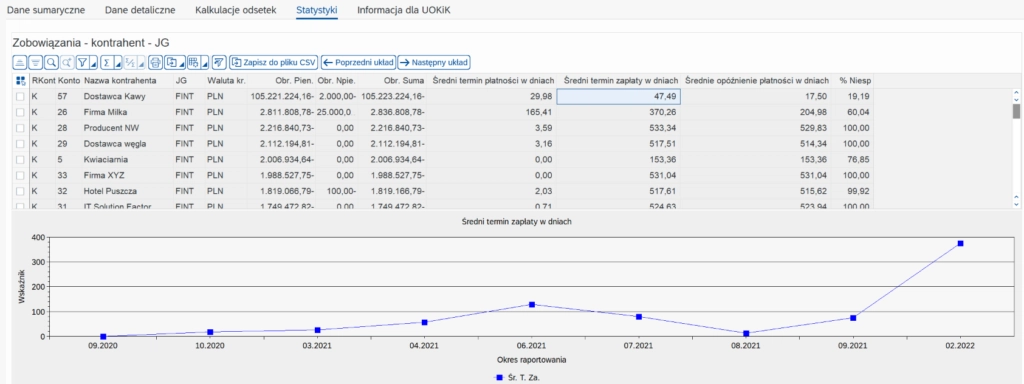

Dane biznesowe

Przy tworzeniu rozwiązania do wypełnienia sprawozdania rocznego zgodnie z zadanymi kryteriami zwróciliśmy uwagę jak dużo pracy wkładamy w odpowiednie przetworzenie, skatalogowanie i przechowanie wyświetlanych przez nasz produkt danych. Postanowiliśmy wykorzystać możliwości jakich dostarcza utrzymywanie takiej bazy dokumentów do celów nie tylko sprawozdawczych, ale również biznesowych. Obok narzędzia jakim jest Raport UOKiK, powstał również Raport Biznesowy pozwalający na bardziej kompleksową analizę rozliczeń w firmie. Umożliwia on między innymi monitorowanie sumy opóźnień w zadanych 3-miesięcznych okresach, sprawdzanie potencjalnej wysokości poszczególnych odsetek, które wynikają z opóźnienia w spełnieniu lub otrzymaniu zapłaty za dane świadczenie oraz monitorowanie statystyk dotyczących rzeczywistych dat płatności. Szczegółowe funkcje biznesowe oferowane w ramach naszego produktu zostaną opisane w kolejnym artykule z serii Zatory Płatnicze tymczasem zachęcamy do zapoznania się z dostępnymi artykułami

i samym produktem na stronie.

Autor: Agata Czarnota

Wsparcie dla Twojej firmy

Twoja Firma boryka się z problemami, które powodują zatory płatnicze? Eksperci Fintiery potrafią sobie z tym świetnie poradzić. Odwiedź specjalną stronę: Zatory Płatnicze – i poznaj rozwiązania, jakie przygotowaliśmy.